Az OPEC tagországai előző hét pénteken ültek össze,

annak érdekében, hogy ismét döntést hozzanak az olaj kitermelésének ügyében. Az

ülést megelőzően csak úgy repkedtek a nagy igazságok. Volt, aki biztos volt

abban, hogy a kőolajexportáló országok csökkenteni fogják a napi kitermelési

limitet és voltak, akik ennek a szöges ellentettjét állították. Nekik lett

igazuk.

Az ülést követő közleményből kiderült, hogy az OPEC

nemhogy csökkentette volna a kitermelést, hanem egyenesen 1,5 millió hordóval

tovább növelte a napi limitet. A gyakorlatban ennek a lépésnek sok jelentősége

nincsen, mivel az eddigi 30 millió hordós napi limitet már lassan több, mint

másfél éve folyamatosan túllépte. A döntés inkább egy üzenet a piac számára,

amivel tisztán kifejezte az OPEC, hogy esze ágában sincs meghátrálni.

Az olaj árfolyamának gyengélkedését több

tényezőhöz lehet kötni:

1)

Keresleti oldal:

A világgazdaság gyengélkedése

egyértelműen negatívan hat a fekete arany árára. A legnagyobb felvevőpiacnak

számító Kína jelenleg egy modellváltáson megy keresztül, ami egy lassúbb – remélhetőleg

stabilabb – gazdasági növekedést eredményez, így az ázsiai ország olajkereslete

is jelentősen csökken. (A héten közölt gyengébb kínai kereskedelmi adatok sem

adnak okot a bizakodásra.)

2)

Kínálati oldal:

Az olajkartell (élén Szaúd-Arábiával) célja, hogy

visszaszorítsa az amerikai piacszerzést. Az amerikaiak az évek során a palaolaj-kitermelés

technológiájának fejlesztésével komoly versenytárssá váltak, és ezzel növelni

tudták az olajpiaci részesedésüket. Az OPEC tagországai erre a folyamatra

reagálva döntöttek úgy, hogy „elárasztják” a világot olajjal.

A stratégia működik, mivel a palaolaj technológia

sokkal magasabb olajárfolyam mellett tud csak nyereséget elérni, szemben a

sivatagi kitermeléssel, ami jóval alacsonyabb költségekkel jár. Az olaj

árfolyamának drasztikus esése térdre kényszerítette a palaolaj szektor több

szereplőjét is, így a szektort ebben az évben a költségcsökkentések,

összeolvadások, illetve a fúrótornyok leállása jellemezte.

A költségekkel kapcsolatos tévhiteket fontos letisztázni.

Az alacsony olajár inkább az új beruházások megindítását tartja vissza, hiszen

a kitermelést megelőző, előkészítési folyamatok számítanak igazán költségigényeseknek. A

folyó áron történő termelésben már jóval kevesebb kárt okoz, ebben a szakaszban

ugyanis már rendkívül alacsony olajár mellett is képesek fenntartani a

kitermelést.

A jelenleg is rekordszinteken álló olajkészletek

pedig csak tovább emelkednek, köszönhetően a fentebb vázolt keresleti és

kínálati egyensúlytalanságoknak.

A szokásos kérdésre, miszerint mikor jöhet már a várt

emelkedés nehéz válaszolni. Véleményem szerint a közeljövőben, semmiféle komolyabb áremelkedést

nem fogunk tapasztalni ebben a szektorban. Az állítást két további tényezővel

lehet magyarázni. Amennyiben decemberben a FED valóban nekiáll a

kamatemelésnek, akkor a dollár egy újabb erősödési hullámba kezdhet, ami a

dollárban jegyzett nyersanyagokat ismét nyomás alá fogja helyezni. A másik

oldalon az iráni olajexport lassú megindulása szintén gátolja a fekete arany

áremelkedését. A piacon azzal számolnak, hogy az embargó feloldásával a

következő években az iráni olajexport közel a duplájára fog nőni. Ez

hozzávetőlegesen napi 6 millió hordót jelentene. (Azt sem szabad elfelejteni,

hogy jelenleg Irán rendelkezik a világ ötödik legnagyobb olajkészletével.)

De mégis mikor jöhet az áremelkedés?

Szaúd-Arábia teljesen érthetően

elmondta mi a célja: Ki akarják szorítani a piacról az OPEC-en kívüli

termelőket, azon belül is leginkább az amerikaiakat. Ebből kifolyólag kicsit

átfogalmaznám azt a kérdést, hogy mikor jöhet a fordulat. A kérdés itt

valójában az, hogy Szaúd-Arábia meddig lesz képes finanszíroznia a gazdaságát a

csökkenő olajexport bevételei mellett.

Lehet arról olvasni, hogy Szaúd-Arábia folyamatosan

fejleszt és próbálja magát függetleníteni az olajtól, de azért ne legyünk

annyira naivak, az ország még mindig az olajexportból származó bevételekből él.

Ezekből a pénzekből finanszírozza az luxus közszférát, a jóléti rendszerét, a

szociális rendszert, egyszóval ebből él.

A szaúdi vezetők azzal számolnak, hogy a következő

1-2 évben meg fogja hozni a gyümölcsét az általuk alkalmazott stratégia. A

kérdés, hogy ki fogja-e bírni a gazdaságuk. A szaúdi kormány kénytelen volt már a fiskális és

a monetáris eszköztárát is alkalmaznia annak érdekében, hogy ellensúlyozni

tudja az alacsony olajár által okozott hiányokat.

A szaúdi kormány több beruházást halasztott el,

folyamatosan hozzányúl a megtakarításaihoz, illetve a devizatartalékait

használja fel, hogy kompenzálja az alacsony olajár negatív hatásait..

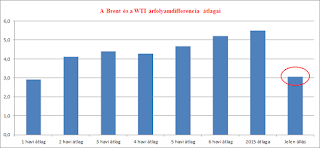

Kiválóan látszik, hogy az olaj árfolyamának gyengülésével párhuzamos a szaúdi

devizatartalékok nagysága is csökkennek. (Ez a trend több OPEC tagországnál is megfigyelhető.) A devizatartalékok csökkenése mellett, növekvő költségvetési hiánnyal és lassuló gazdasági növekedéssel lehet számolni

az olajnagyhatalom esetében.

Azt nem lehet megmondani, hogy a szaúdi gazdaság

meddig bírja cérnával, de ha arra a kérdésre keressük a választ, hogy mikor

jöhet az olaj piacán a trendszerű fordulat, akkor ezek alapján a szaúdi

gazdaság teljesítményét lesz érdemes figyelni. Egy biztos, a szaúdi politikai a

végsőkig ki fog tartani annak érdekében, hogy visszaszerezze a piaci

részesedését. Kerüljön az bármibe is.